Der aktuelle Neuwirth Finance Zins-Kommentar

Nicht zuletzt kritisierten wir die Zinserhöhung in den USA und auch in der europäischen Währungsunion erwarten die meisten Marktteilnehmer die ersten Zinserhöhungen im Frühjahr nächsten Jahres. Doch sind Zinsanhebungen für einige Staaten und Unternehmen in Europa angesichts massiver öffentlicher und privater Schuldenberge überhaupt verkraftbar? Die Geldpolitik der EZB sollte eigentlich medikamentös die Symptome der Finanzkrise lindern und der europäischen Wirtschaft wieder auf die Beine helfen. Anscheinend geraten wir zunehmend in eine finanzpolitische Abhängigkeit. Erfahren Sie in der heutigen Ausgabe des Zinskommentars warum wir uns an ein langfristiges Niedrigzinsumfeld gewöhnen müssen beziehungsweise dürfen.

Markt-Monitoring und Ausblick

Kurzfristiger Zins: Der 3-Monats-Euribor bleibt nach wie vor nahezu unverändert bei – 0,328%. Bis Ende Q2 erwarten wir eine Seitwärtsbewegung, danach eine leichte Tendenz Richtung – 0,20%, da die Erwartung vom Ausstieg am Quantitative Easing den kurzfristigen Zins sukzessive anheben wird.

Langfristiger Zins: Der 10jährige SWAP-Satz pendelt wieder nach oben und liegt nun bei 0,96 %. Wir erwarten zukünftig weiter niedrige SWAP-Sätze zwischen 0,75% – 1,00%.

Rezession in den USA – heuer oder in 2019?

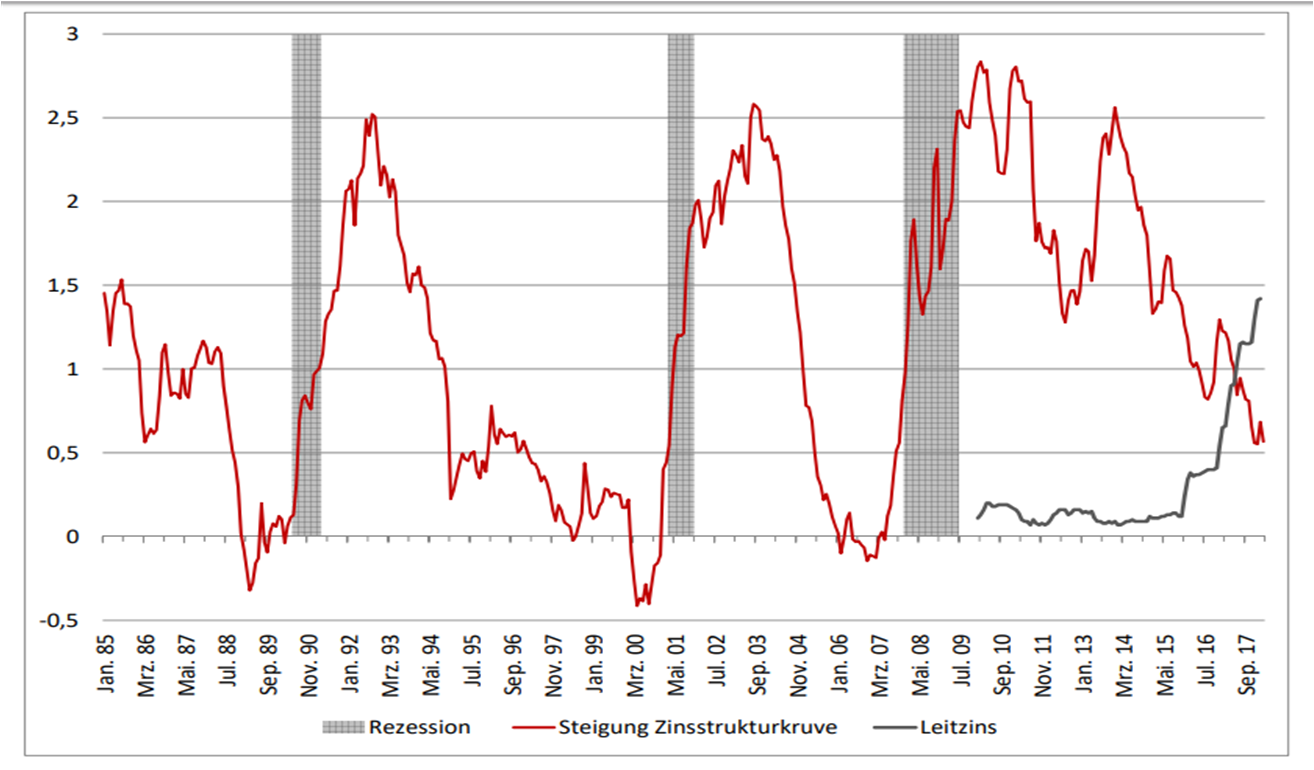

In den USA kristallisiert sich bereits ein entscheidendes Indiz für eine bevorstehende Rezession heraus: Eine inverse Zinsstrukturkurve. Diese ergibt sich aus der negativen Differenz von langfristigen Staatsanleihen und kurzfristigen Anleihen. In der Regel sind langfristige Schuldtitel logischerweise höher verzinst, als kurzfristige Ausleihungen. Doch die Nachfrage nach kurzfristiger Liquidität ist in Vorkrisenzeiten so hoch, dass die kurzfristigen Zinsen die langfristigen Zinsen überstiegen. Man darf nie vergessen, dass sich der Preis des Geldes, in dem Fall der Zins, ebenfalls aus Angebot und Nachfrage ergibt. In den letzten sechs Jahrzehnten gab es insgesamt neun Rezessionen, die alle samt durch eine negative Differenz der oben genannten Parameter vorhergesagt werden konnten (Vgl. Abbildung, hier ab 1985). Die Vereinigten Staaten sind heute nur noch 41 Basispunkte von einer inversen Zinsstrukturkurve entfernt und somit von einer potentiellen Rezession. Mit verzerrten Statistiken entwickeln sich die Arbeitslosenquote, die Inflation und das Wirtschaftswachstum offiziell positiv, dennoch stellt sich die Frage, ob die Fed den Weg einer fundamental nicht gerechtfertigten Zinserhöhungswut stringent weiter gehen will oder die derzeitige Entwicklung als Warnsignal wertet und mit weiteren Zinsanhebungen zunächst abwartet.

Abbildung: Steigung der Zinsstrukturkurve (Differenz aus zehnjährigen und zweijährigen US-Anleihen)

Quelle: Fed of St. Louis , eigene Darstellung

hier klicken um Graphik zu vergrößern

In der Währungsunion lässt sich zwar nicht immer ein Zusammenhang zwischen Rezession und inverser Zinsstrukturkurve erkennen, dennoch ist auch hier eine Tendenz zu erkennen. Derzeit liegt die Zinsdifferenz bei über 150 Basispunkten, womit diesbezüglich keine Anzeichen auf wirtschaftlichen Stillstand stehen. In der Eurozone kann sich das jedoch schnell ändern, sollte die EZB die Zinsen wieder anheben. Dann hätte insbesondere Italien ein großes Problem. Zwischen Januar 2010 und März 2018 wuchs der italienische Schuldenberg im Durchschnitt monatlich um 0,3 Prozent an. Unter Berücksichtigung von derzeit 1,9 Billionen Staatslasten ergibt sich daraus ein monatlicher Zuwachs an Verbindlichkeiten von über 5,8 Milliarden Euro. Derzeit liegt die durchschnittliche Verzinsung bei 2,6 Prozent. Eine Zinserhöhung um lediglich einen Basispunkt bringt zusätzliche Belastungen von 1,9 Milliarden Euro mit sich. Schwer vorstellbar, dass Italien angesichts wirtschaftlicher Schwierigkeiten mit steigenden Zinsen und den einhergehenden Zusatzbelastungen zu Recht kommen wird. Italien steht sinnbildlich für andere Länder und Unternehmen, die durch das Niedrigzinsumfeld künstlich am Leben gehalten werden. Die Frage ist nur, wie viele „Zombieunternehmen“ weilen unter uns und gefährden das gesamte Wirtschaftsgefüge bei steigenden Zinsen?

Zwar läuft das Anleihekaufprogramm im September 2018 sehr wahrscheinlich aus, da der EZB auch schlichtweg die Anleihen ausgehen, die nach eigens aufgestellten Kriterien erworben werden können. Nichtsdestotrotz werden auslaufende Titel ersetzt und die Bilanz der EZB bleibt zunächst konstant. Den enormen Schuldenbergen einiger Länder oder Unternehmen ist sich die EZB durchaus bewusst. Genauso wie der Abhängigkeit einiger wichtiger Marktteilnehmer von Niedrigzinsen. Die EZB wird in kleinsten Trippelschritten sukzessive die Zinsen anheben müssen, um dann auf Grundlage der Reaktion des Marktes weiter vorgehen. Zwar könnte sich Deutschland durchaus höhere Zinsen leisten, doch das gilt längst nicht für alle Staaten und Unternehmen der Eurozone. Eine echte Zinstrendwende wird derzeit von unserem System nicht signalisiert.

Gefällt Ihnen unser Zins-Kommentar und haben Sie Wünsche und Anregungen? Dann schreiben Sie uns gerne direkt an neuwirth@neuwirth.de. Selbstverständlich freuen wir uns auch über Lob und eine gute Referenz auf facebook.

Sie wünschen weitere Informationen?

Wir freuen uns auf Ihren Anruf unter Tel. +49 (8151) 555 098 – 0 oder Ihre Nachricht an info@neuwirth.de.