Der aktuelle Neuwirth Finance Zins-Kommentar

In den Jahren nach der Finanzkrise stürzte die Eurozone in eine schwere Schuldenkrise, die bis heute noch nicht vollständig überwunden ist. Mit der Covid-19-Pandemie erlebt die Eurozone eine der schwersten Wirtschaftskrisen aller Zeiten, welche die Euroländer und die Europäische Zentralbank (EZB) zu Investitionen in Billionenhöhe zwingt. Der sich anhäufende Schuldenberg bereitet einigen Marktteilnehmern in Angesicht steigender Zinsen sorgen. Doch ist diese Sorge berechtigt? Erfahren Sie in der heutigen Ausgabe des Zinskommentars mehr über die Wahrscheinlichkeit einer Eurokrise 2.0.

Markt-Monitoring und Ausblick

Kurzfristiger Zins: Der 3-Monats-Euribor verharrt seit Dezember zwischen – 0,57% und – 0,53% und steht aktuell bei – 0,546%. Bis Ende 2021 erwarten wir einen Seitwärtsverlauf zwischen – 0,50% und – 0,60%. Dieser orientiert sich an der Einlagenfazilität der EZB.

Langfristiger Zins: Der 10jährige SWAP-Satz/3M steht derzeit bei 0,06%. Mit Sicht auf die nächsten 6-12 Monate rechnen wir mit steigenden Kapitalmarktzinsen. Ob es sich um eine echte Zinstrendwende handelt, oder nur um einen Zinsbuckel wie in 2011, beantworten wir Ihnen gerne in einem persönlichen Gespräch.

Eurokrise 2.0?

Die Eurokrise im Jahr 2012 betraf vor allem südeuropäische Länder wie Griechenland, Portugal, Italien und Spanien. Genau diese Länder sind auch besonders stark von der Coronakrise betroffen, da der südeuropäische Raum stark vom Tourismus geprägt ist. Die negativen Folgen der Eurokrise (z.B. eine strikte Sparpolitik) sind bis heute spürbar und werden durch die derzeitige Lage noch weiter verschärft. Die Frage, ob sich Länder wie Griechenland oder Italien zukünftig weiterhin refinanzieren können, ist also durchaus berechtigt.

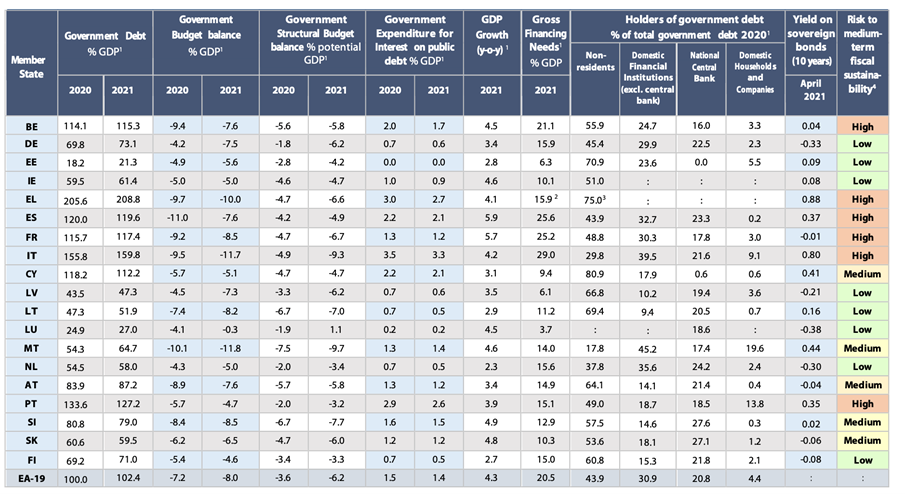

Grundsätzlich ist es äußerst komplex die finanzielle Gesundheit und Schuldentragfähigkeit eines Staates anhand eines Faktors messen zu können. In der Regel werden die folgenden zwei Kennzeichen herangezogen und kombiniert: Die Staatsverschuldung im Verhältnis zum Bruttoinlandsprodukt (BIP) (engl. Debt-to-GDP ratio) und der Finanzierungsbedarf im Verhältnis zum BIP (engl. Gross-Financing-Needs-to-GDP). Insbesondere Letzteres erfasst die kurz- und mittelfristige Risiken für die Finanzstabilität. Bei einem hohen Finanzierungsbedarf besteht auch eine größere Notwendigkeit sich Kapital auf den Finanzmärkten zu beschaffen, was wiederum die Risiken für die Finanzstabilität erhöht.

Die Schuldentragfähigkeit lässt sich dennoch nur schwer anhand allgemeiner Obergrenzen festmachen, wie z.B. der Maastricht-Kriterien, die unter anderem eine maximale Staatsverschuldung in Höhe von 60% des BIP vorgeben. Argentinien wurde beispielsweise zahlungsunfähig bei einer Schuldenquote von 60%, wohingegen Japan seit Jahrzehnten in der Lage ist eine Schuldenquote von über 200% zu bedienen. Um eine nachhaltige Schuldenpolitik zu betreiben, empfiehlt der Internationale Währungsfond (IWF) einen Finanzierungsbedarf im Verhältnis zum BIP, der zwischen 15% und 20% liegt. Eine Analyse des europäischen Stabilitätsmechanismus (ESM) legt nahe, dass bei einer hohen Staatsverschuldung eine Veränderung des Finanzierungsbedarfs zu einem erhöhten Länderrisiko führt (gemessen anhand der Zinsen auf Staatsanleihen).

Griechenland hat mit fast 209% die höchste Staatsverschuldung in der gesamten Eurozone (Vgl. Abbildung 1). Italien hingegen hat den größten Finanzierungsbedarf und die höchsten Ausgaben für laufenden Zinszahlungen. Die vorliegenden Zahlen zeichnen also durchaus ein düsteres Bild der Schuldentragfähigkeit südeuropäischer Länder. Doch spricht das schon für eine weitere Eurokrise, sobald die Zinsen und damit die Refinanzierungskosten steigen?

Abbildung 1: Ausgewählte Kennzahlen der Euroländer

Quelle: A. Zoppè und G. Gotti (Europäisches Parlament).

| Stand heute besteht noch kein Risiko für eine weitere Schuldenkrise im Euroraum und zwar aus den folgenden Gründen. Zunächst können die durch die Coronakrise entstandenen Löcher in den Staatskassen durch den Aufbaufonds (NextGenerationEU) gestopft werden. Insgesamt stellt die Europäische Union (EU) mehr als 700 Milliarden Euro an Zuschüssen und Darlehen zur Verfügung. Darüber hinaus ist in allen Eurozonenländern die jährliche Wachstumsrate des BIPs höher als die Zinszahlungen, womit die Schuldenquote langfristig sinkt (Vgl. Abbildung 1). Des Weiteren konnten Länder wie Griechenland einen Großteil der alten Schuldenlast zu wesentlich günstigeren Konditionen (teilweise mit bis zu 100 Jahren Laufzeit) refinanzieren. Somit besteht eine relative geringe Zinslast, die noch Luft nach oben hat. Nicht zuletzt sorgt die EZB mit Hilfe von gewaltigen Anleihekaufprogrammen (PEPP, APP) dafür, dass sich die Eurozonenländer weiterhin im vollen Umfang und zu günstigen Konditionen über den Kapitalmarkt finanzieren können (Vgl. Abbildung 1). Die Renditen auf zehnjährige Staatsanleihen haben sich seit der Eurokrise 2012 wieder weitestgehend angeglichen und die EZB wird vieles dafür tun, um den Status Quo zu erhalten. Dies bedeutet: Absage für Eurokrise 2.0!

Gefällt Ihnen unser Zins-Kommentar und haben Sie Wünsche oder Anregungen? Dann schreiben Sie uns gerne direkt an neuwirth@neuwirth.de. Wenn Sie weitere Informationen wünschen, freuen wir uns auf Ihren Anruf unter +49 (8151) 555 098 – 0 oder eine Nachricht an info@neuwirth.de. Aktuelle Zinssätze: |