Der Inflationsdruck stabilisiert sich, die Geldpolitik nicht

Kommentar von Florian Ielpo, Head of Macro, Multi Asset bei Lombard Odier Investment Managers

Die Inflation in den USA ist nach wie vor hoch: Sie wurde im Dezember mit 7 % angegeben und entsprach damit den Erwartungen, nachdem sie im November noch bei 6,8 % lag. Ihre Haupttreiber bleiben unverändert, mit einer Mischung aus Transport-, Unterkunfts- und Bekleidungskosten. Die Energieinflation leistete im Dezember einen negativen Beitrag: Dies ist ein erstes Anzeichen dafür, dass sich die durch Störungen ausgelöste Inflation nun zurückbilden und die Inflation stabilisieren könnte.

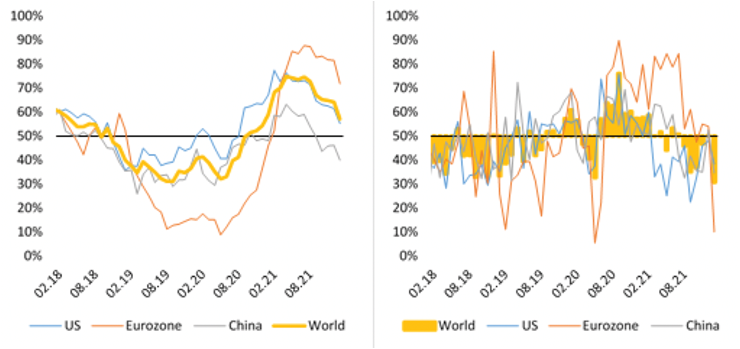

In der vergangenen Woche deutete die US ISM-Komponente „Bezahlte Preise“ auf einen verlangsamten Preisanstieg hin. Über diesen Datenpunkt hinaus gibt es derzeit weltweit Anzeichen für eine Abschwächung der Inflation, und zwar nicht nur in den USA: 69 % der Daten, aus denen sich unsere Inflations-Nowcasting*-Indikatoren zusammensetzen, sind in den USA, in der Eurozone und in China rückläufig (siehe die nachstehenden Grafiken).

Jüngste Entwicklung der weltweiten Inflations-Nowcasts (links) und Diffusionsindex (% der steigenden Daten, rechts):

Quelle: LOIM, Bloomberg, Stand: 12. Januar 2022.

Es stellen sich zwei Fragen: Ist diese Stabilisierung eine nachhaltige Entwicklung und wird sie den Kurs der Geldpolitik ändern? Diese Abschwächung des Inflationsdrucks scheint uns der wahrscheinlichere Weg zu sein: Die Inflation könnte sich schneller normalisieren als die Märkte erwarten. Eine Änderung des geldpolitischen Kurses ist unwahrscheinlich, da die normalisierte Inflation auf einem hohen Niveau verbleiben dürfte, das im nächsten Jahr zwischen 2,5 und 3 % liegen wird. Das bedeutet, dass die Fed Spielraum für Zinserhöhungen hat, die jedoch bis zum Jahresende moderat ausfallen dürften. Höhere reale Zinssätze sind die natürliche Folge der Änderung des geldpolitischen Kurses; sie könnten durch CAPEX im Jahr 2022 weiter angeheizt werden, da dadurch ein Teil der durch die pandemischen Steuerpakete angehäuften überschüssigen Ersparnisse abgezogen wird.

Welche Konsequenzen ergeben sich daraus für die Märkte?

- Höhere Realzinsen bedeuten eine anhaltende Vermögensrotation, aber nicht unbedingt negative Aktienrenditen.

- Die geringere Inflationsprämie dürfte den Anstieg der Realzinsen und seine Auswirkungen auf die Welt der festverzinslichen Wertpapiere abfedern.

- Da die USA der Teil der Welt mit der straffsten Geldpolitik bleiben, könnte der Dollar weiter steigen.

- In Zeiten strafferer Geldpolitik schneiden Rohstoffe in der Regel schlechter ab als Aktien: Wir sehen nicht ein, warum das diesmal anders sein sollte, vor allem, was Gold anbelangt.

Einfach ausgedrückt: Die Inflation in den USA dürfte sich im Laufe des Jahres abschwächen, aber die Fed sollte ihre restriktive Haltung noch eine Weile beibehalten – bis wir sicher sind, dass der Nachfrageschock überwunden ist.

*Der Nowcasting-Indikator von LOIM erfasst Wirtschaftsindikatoren punktuell, um die Wahrscheinlichkeit eines bestimmten Makrorisikos – hier die Inflation – zu messen. Der Nowcaster schwankt zwischen 0% (geringes Risiko) und 100% (hohes Risiko). Sein Diffusionsindex wird als Prozentsatz der steigenden Daten innerhalb der Daten berechnet, aus denen sich der Nowcasting-Indikator zusammensetzt. Er schwankt zwischen 0 % (alle abnehmend) und 100 % (alle steigend) und ist als Richtungsindikator gedacht.