• Der NN (L) First Class Multi Asset (FCMA) konnte in den vergangenen fünf Jahren, die von beträchtlicher Marktvolatilität gekennzeichnet waren, stabile und relativ wenig schwankende Renditen erzielen

• Der risikobewusste Anlagestil und die höhere Flexibilität, die eine Anpassung an sich wandelnde Umstände ermöglicht, machen Multi- Asset-Lösungen im derzeitigen Umfeld attraktiv

• Auch in unsicheren Zeiten bieten sich Investmentchancen. Der Fonds hat sich derzeit für eine Reflationierung positioniert und übergewichtet zyklische Sektoren sowie Japan

• Wie in den vergangenen fünf Jahren werden wir auch künftig unsere Auffassungen anpassen, wenn sich die Situation ändert, und unser Portfolio entsprechend positionieren.

Im Oktober 2011 legte NN Investment Partners den NN (L) First Class Multi Asset (FCMA) auf. Fünf Jahre später können wir sagen, dass der Fonds seine Ziele ganz klar erreicht hat: Er hat mit einer risikobewussten Anlagepolitik stabile Renditen erzielt. Der Fonds hat sehr konkurrenzfähige risikobereinigte Renditen erwirtschaftet und dabei nicht nur seine Anlageziele geschlagen, sondern auch günstigere Sharpe-Ratios als zahlreiche bekannte Konkurrenzprodukte erreicht. In den vergangenen fünf Jahren erzielte der FCMA eine annualisierte Rendite von 6,1% bei einer Volatilität von lediglich 4,1% (Stand: Ende Oktober 2016, Bruttodaten).

In den vergangenen fünf Jahren kam es immer wieder zu Phasen mit hoher Volatilität. Die Euro-Krise, Sorgen um China und die Schwellenländer oder der deutliche Ölpreisrückgang sind nur einige der Themen, die beträchtlichen Einfluss auf die Märkte und die Marktstimmung hatten. Zugleich haben die umfangreichen Liquiditätsspritzen der Zentralbanken weltweit eine umfassende Suche der Anleger nach Renditen ausgelöst und dazu geführt, dass die Renditen von Staatsanleihen auf ein bisher ungekanntes Niveau fielen.

Zahlreiche Anleger und Sparer sind mit einer schwierigen Situation konfrontiert: Traditionell „sichere“ Anlagen wie z.B. Staatsanleihen bieten geringere Renditen denn je und sind auch nicht mehr so sicher wie früher, denn die Anleiherenditen sind in den vergangenen Monaten angestiegen. Auch bei anderen Assetklassen spielen emotionale Faktoren inzwischen eine größere Rolle, so dass ein traditioneller, zumeist statischer Investmentansatz zu beträchtlicher Volatilität der Anlageportfolios und dementsprechend Unsicherheit für die Anleger führen kann.

Ewout van Schaick, Head of Multi-Asset Portfolios bei NN Investment Partners und Lead Portfolio Manager des FCMA, erläutert:

„Die Diversität der Renditequellen ist ein wichtiges, aber nicht das einzige Argument für Multi-Asset-Lösungen. Neben der Allokation in verschiedene Assetklassen, Sektoren und Regionen, aufgrund der die Anleger im Zeitablauf eine Risikoprämie einstreichen können, sind auch der risikobewusste Anlagestil und die höhere Flexibilität zu nennen, die es ermöglichen, das Portfolio an die sich jeweils wandelnden Umstände anzupassen. Dies macht flexible Multi-Asset-Lösungen im derzeitigen Umfeld so attraktiv.

Bei risikobewusstem Investieren geht es unseres Erachtens vor allem darum, ein in Stressphasen robustes Portfolio zu konstruieren. Dies fängt damit an, dass wir immer auf das Unerwartete gefasst sind. Unser Ziel ist es, das Gesamtrisikoprofil des Fonds sehr viel stabiler zu halten als bei traditionelleren Investmentansätzen. Flexibilität ist erforderlich – nicht nur, um in der sich rasch wandelnden Umwelt zu überleben, sondern auch, um die Chancen zu nutzen, die sich aus der Unsicherheit ergeben.

Zu diesem Zweck kombinieren wir eine sorgfältige Datenanalyse mit der umfangreichen Erfahrung unserer Strategen und anderer Portfoliomanager aus unserem Multi Asset-Team. Eine tiefgreifende fundamentale Analyse wirtschaftlicher Trends verbinden wir mit einer umfassenden Verhaltensanalyse, die auf die Marktpsychologie und das Verhalten anderer Anleger abstellt. Letzteres hat häufig großen Einfluss auf die kurzfristige Marktdynamik und ermöglicht es, Schockrisiken frühzeitig zu erkennen und neue Chancen zu sehen, bevor andere es tun. Eine unserer wichtigsten Innovationen in dieser Hinsicht besteht darin, dass wir in den vergangenen Jahren auch soziale Medien und digitale Nachrichten in unsere Verhaltensanalyse einbezogen haben.“

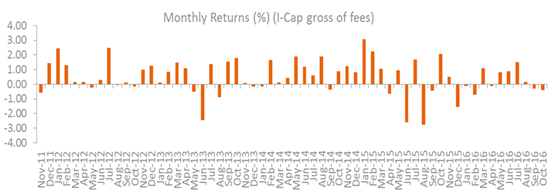

Van Schaick erklärt: „Wie die nachfolgende Grafik zeigt, hat der FCMA offensichtlich in mehreren Stressphasen an den Märkten sehr stabil und robust abgeschnitten. Dies zeigt uns deutlich, dass die in den Prozess eingebaute Robustheit funktioniert.“

Monatliche Renditen des FCMA: Stabil ohne größere Ausreißer

Quelle: NN Investment Partners. Bruttorenditen bis Ende Oktober 2016. Aus der Entwicklung in der Vergangenheit kann nicht auf künftige Ergebnisse geschlossen werden.

Valentijn van Nieuwenhuijzen, Chief Strategist und Head of Multi Asset bei NN Investment Partners:

Wir leben zwar in unsicheren Zeiten, aber das bedeutet nicht, dass es keine Chancen gibt. Die Risikoprämien sind durchaus angemessen. Zugleich positionieren sich die Anleger vorsichtig und halten relativ hohe Barbestände. Dies kann als Puffer gegen unerwartete Ereignisse dienen, was sich zum Beispiel nach Trumps Wahlsieg gezeigt hat. Die politische Unsicherheit dürfte auch 2017 gelegentlich zu stärkeren Kursausschlägen führen, weshalb ein flexibler Investmentansatz erforderlich ist.

Wir rechnen mit einer anhaltenden Reflation: Das nominale Wirtschaftswachstum dürfte im kommenden Jahr weltweit anziehen, und die Inflationserwartungen steigen an. Außerdem erwarten wir ein moderates, aber sich beschleunigendes Gewinnwachstum, das von höheren Ölpreisen, höheren Anleiherenditen und der Wechselkursentwicklung getragen wird. Daher ziehen wir für den FCMA-Fonds Aktien vor und bleiben bei Staatsanleihen vorsichtig. Im Aktiensegment hegen wir eine klare Präferenz für zyklische Sektoren, insbesondere den Finanzsektor und Grundstoffe. Von den einzelnen Regionen dürfte Japan in der besten Position sein, um von der Reflation zu profitieren, da dort die zyklischen Sektoren eine relativ große Rolle spielen. Darüber hinaus sollte die Kursabschwächung des Yen gegenüber dem US-Dollar die Gewinne stützen.

Im Fixed-Income-Spread-Segment ziehen wir High-Yield-Unternehmensanleihen vor. Diese Papiere sollten besonders stark von der Verbesserung der Makro- und Gewinndaten sowie von einer Belebung in zyklischen Rohstoffsegmenten wie z.B. Öl und Industriemetalle profitieren. Wir haben aus diesem Grund auch Rohstoffe im Fonds leicht übergewichtet. Bei Immobilien nehmen wir eine neutrale Position ein; der Sektor wird durch den Anstieg der Anleiherenditen in Mitleidenschaft gezogen, während zyklische stützende Faktoren (starker Arbeitsmarkt und kräftiger Konsum) übersehen werden.“