· Stabilere Wachstumsaussichten und lockere Geldpolitik bietenAufwärtspotenzial für Aktien

· Multi-Asset-Income: Neue Ertragschancen durch aktives Management identifizieren

· Flexibilität und Risikomanagement im Fokus für stabile, verlässliche Income-Lösung

Frankfurt, 23. Januar 2020 – Nachdem sich im Jahr 2019 Wirtschaftswachstum und Anlagemärkte diametral entgegengesetzt entwickelten – alle wesentlichen Anlageklassen lagen deutlich im Plus, obwohl Gewinne stagnierten und das BIP-Wachstum weltweit unter Trend zurückfiel – stellen sich zu Beginn des Jahres 2020 die Fragen: Wie kam diese außergewöhnliche Divergenz von Wachstum und Renditen zustande? Und wird dieses Umfeld auch in diesem Jahr anhalten?

Verantwortlich für diese Entwicklung waren laut den Experten von J.P. Morgan Asset Management drei Faktoren: ein weltweit einbrechendes verarbeitendes Gewerbe, erhöhte geopolitische Spannungen und eine neue Runde der geldpolitischen Lockerung. „Das schwache verarbeitende Gewerbe und geopolitische Unwägbarkeiten haben im letzten Jahr das BIP-Wachstum belastet und Wirtschaftsdaten wie Investitionsausgaben, Lagerbestände oder das Konsum- und Geschäftsklima eingetrübt. Die Konsequenzen dieser Daten für die Erträge wurden jedoch von der geldpolitischen Kehrtwende und neuerlichen Lockerung so drastisch gemindert, dass letztendlich die Bewertungen von Aktien wie auch Anleihen stiegen“, erläutert Michael Schoenhaut, Fondsmanager in der Multi-Asset-Solutions-Gruppe bei J.P. Morgan Asset Management.

Aktien mit Rückenwind – bei Anleihen auf Qualität setzen

Schoenhaut erwartet nun, dass in den kommenden zwölf Monaten die jüngste Erholung der Wirtschaftsdynamik weiter an Fahrt aufnimmt und das globale Wirtschaftswachstum bis Mitte 2020 zum Trend zurückkehren wird – nicht zuletzt da die Handelsspannungen, die zum schwierigen geopolitischen Umfeld in 2019 beitrugen, weiter nachlassen werden. „In unserem Wirtschaftsausblick gehen wir von einer Konjunkturerholung aus, die stark genug sein wird, ein Trendwachstum zu erzeugen und ein hohes Beschäftigungsniveau sicherzustellen, aber nicht ausreichen wird, um die Inflation anzuheizen und die Zentralbanken dazu zu zwingen, ihre expansive Geldpolitik zu überdenken. All dies deutet für die Aktienmärkte 2020 auf weiteres Aufwärtspotenzial hin“, erläutert Schoenhaut. So seien die Konjunkturerholung ebenso wie der Rückgang der politischen Risiken noch nicht voll eingepreist und ein moderater Anstieg der Gewinne 2020 sowie die typischen Dividenden ließe globale Aktienrenditen im oberen einstelligen Bereich erwarten. Für Anleihenanleger werde es dagegen schwieriger, denn neben extrem niedrigen Zinsen und flachen Renditekurven zeigt sich eine höhere Risikobereitschaft. Die expansive Haltung der Zentralbanken und deren fortlaufende Nachfrage nach Anleihen werden einen Renditeanstieg von Anleihen voraussichtlich begrenzen.

Dieser Wirtschaftsausblick führt in den Multi-Asset-Portfolios wie dem von Michael Schoenhaut gemanagten JPMorgan Investment Funds – Global Income Fund wieder zu einer leichten Erhöhung der Aktiengewichtung: „Da die Rezessionsrisiken angesichts besserer globaler Wirtschaftsdaten und einer Abnahme der geopolitischen Spannungen nachlassen, hat sich unsere Einschätzung von Risikoanlagen verbessert, wenngleich wir insgesamt weiter vorsichtig bleiben,“ betont Schoenhaut. Im Aktiensegment präferiert er weiterhin Titel aus den USA. „Sollten sich die Wirtschaftsdaten stärker erholen als von uns prognostiziert, dann würden wohl Aktien aus den Schwellenländern profitieren, neben anderen, eher zyklischen Regionen wie Japan“, so Schoenhaut. Im festverzinslichen Bereich setzt er weiter auf Hochzinsanleihen, bevorzugt aber Anleihen höherer Qualität am oberen Ende des Qualitätsspektrums innerhalb des Universums mit den Ratings ‚B‘ und ‚BB+‘. Teil der Qualitätssteigerung ist auch eine neue Allokation in Unternehmensanleihen mit höherer Bonität (Investment Grade), wofür ein Teil der Cash-Allokation genutzt wurde. So lassen sich die Vorteile eines aktiven Multi-Asset-Investors ausnutzen, denn neben der Anpassung der Vermögensallokation in die verschiedenen Anlageklassen lässt sich durch eine aktive Sektor- und Titelauswahl durch die Spezialisten der einzelnen Anlageklassen das Risiko weiter managen.

„Insgesamt sind wir der Ansicht, dass vor uns ein Jahr des Wachstums und der Mäßigung liegt: So dürfte in Sachen Wirtschaft und Gewinne ein Wachstum zu verzeichnen sein, im Hinblick auf die Geldpolitik, Bewertungsanstiege und Marktrenditen jedoch eine gewisse Mäßigung. Die Abwärtsrisiken treten in den Hintergrund. Allerdings sollte man 2020 erneute Handelsspannungen und eine weitere Schwäche in China als wesentliche Faktoren im Auge behalten. Dasselbe gilt für die Aufwärtsrisiken aufgrund erhöhter Kapitalmaßnahmen der Unternehmen und zuversichtlicherer Verbraucher“, ist Schoenhauts Fazit für das neue Jahr. Nach dem turbulenten Umfeld des letzten Jahres sollte eine derart gemäßigte Entwicklung für eine verbesserte Anlegerstimmung sorgen sowie den Grundstein für eine positive Marktdynamik im legen.

Dank Flexibilität und Risikofokus auch im Spätzyklus ertragsstark

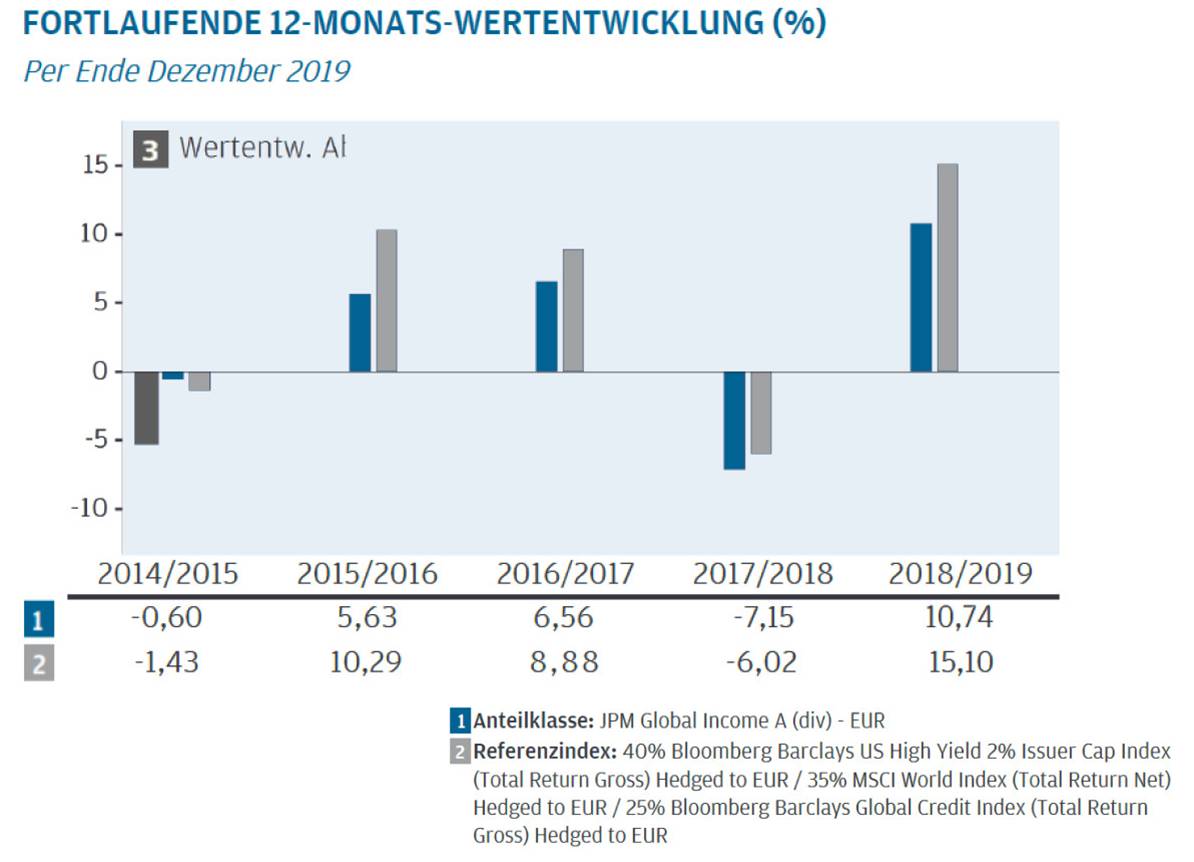

Mit seiner flexiblen Allokation über verschiedene Anlageklassen ist es Michael Schoenhaut mit seinem Team in den letzten 11 Jahren gelungen, in unterschiedlichen Marktumfeldern zu überzeugen. Der Vorteil des aktiven Managements und der äußerst breiten Streuung über inzwischen 15 Anlageklassen in mehr als 80 Ländern mit rund 3.500 Einzeltiteln liegt auf der Hand: „Seit Auflegung des Global Income Fund haben Anleger Abwärtsbewegungen der globalen Märkte nur zu unter 38 Prozent mitgemacht. Bei Kurssteigerungen partizipierte der Fonds aber zu mehr als 50 Prozent“, betont Schoenhaut.

Von Anlegern besonders geschätzt wird, dass die ertragsorientierte Multi-Asset-Strategie trotz aktuell defensiverer Ausrichtung des Portfolios auch weiter ermöglicht, attraktive laufende Erträge aus Zinsen und Dividenden zu vereinnahmen und auszuschütten: Die letzte Ausschüttung des Income-Klassikers Global Income Fund im November 2019 lag bei annualisiert 4,15 Prozent (Anteilklasse A (div) – EUR, die Ausschüttungen sind nicht garantiert). Michael Schoenhaut geht es dabei aber nicht darum, die höchsten Ausschüttungen zu erzielen, sondern die stabilsten und nachhaltigsten, und dabei stets das Risiko auf Gesamtportfolioebene im Blick haltend. Dazu gehört beispielsweise auch, Währungen abzusichern, denn das Währungsrisiko bietet keine Ertragskomponente.

Herausragende Transparenz

Dem Global Income Fund wurde von der Wirtschaftsprüfungsgesellschaft Rödl & Partner und dem Finanzen Verlag zum zweiten Mal in Folge der „Transparente Bulle“ für anlegergerechte Transparenz- und Informationspolitik verliehen. Diese Auszeichnung erhalten nur Fonds, die über ein besonders gut verständliches und anlegerfreundliches Reporting verfügen und „in Sachen Anlegerinformation mehr leisten, als die gesetzlichen Vorschriften abzuarbeiten“, so der Verlag

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung.