Der aktuelle Neuwirth Finance Zins-Kommentar

Immer wieder wurde in den letzten Monaten über die Vermögenssteigerungen etlicher Milliardäre berichtet. Ein Großteil der Vermögenszuwächse ist auf anziehende Aktienpreise zurückzuführen. Doch wie kann es sein, dass die Aktienmärkte in einer der schwersten wirtschaftlichen Krisen derart an Wert gewonnen haben? Eine Erklärung ist der sogenannte Crack-up-Boom (zu Deutsch Katastrophenhausse). Erfahren Sie in der heutigen Ausgabe mehr über das von dem Ökonomen Ludwig von Mieses beschriebene Phänomen und inwiefern es sich auf die derzeitige Lage anwenden lässt.

Markt-Monitoring und Ausblick

Kurzfristiger Zins: Der 3-Monats-Euribor verharrt seit Dezember zwischen – 0,57% und – 0,53% und steht aktuell bei – 0,542%. Bis Mitte 2021 erwarten wir einen Seitwärtsverlauf zwischen – 0,50% und – 0,60%. Dieser orientiert sich an der Einlagenfazilität der EZB.

Langfristiger Zins: Der 10jährige SWAP-Satz/3M steht derzeit bei 0,11%. Mit Sicht auf die nächsten 6-12 Monate rechnen wir mit steigenden Kapitalmarktzinsen. Ob es sich um eine echte Zinstrendwende handelt, oder nur um einen Zinsbuckel wie in 2011, beantworten wir Ihnen gerne in einem persönlichen Gespräch.

Crack-up-Boom oder Börsen-Crash?

Ein Crack-up-Boom beschreibt einen Boom am Aktienmarkt, der trotz schlechter wirtschaftlicher Aussichten stattfindet. Verursacht wird dieser durch eine hohe Inflationsrate und niedrigen Zinsen (negativer Realzins). Markteilnehmer flüchten sich aus Angst vor Wertverlusten der eigenen Währung in ein begrenztes Angebot von Aktien, was zu starken Preissteigerungen führt. In den letzten Monaten erreichten die europäischen und amerikanischen Aktienmärkte immer wieder neue Rekordhöchststände und dass trotz einer globalen Wirtschaftskrise. Die Frage, ob wir uns mitten in einem Crack-up-Boom befinden, ist somit durchaus berechtigt.

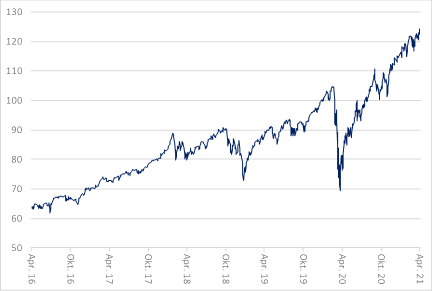

Die wichtigste Voraussetzung für einen Crack-up-Boom ist ein negativer Realzins. Dieser entsteht, wenn die Inflation die Zinsen übersteigt. Auch wenn in der Vergangenheit ein negativer Realzins keine Seltenheit war, ist die derzeitige Entwicklung außergewöhnlich. In den USA hat die Inflation zuletzt bei über 4 Prozent gelegen und damit ca. 250 Basispunkte über der Rendite zehnjähriger US-Staatsanleihen. Die Voraussetzung eines negativen Realzinses ist somit gegeben. Wie verhält es sich aber mit dem wirtschaftlichen Umfeld? Sicherlich werden in den kommenden Monaten die Opfer der Krise zu Tage kommen, dennoch ist im Allgemeinen die Stimmung durchaus positiv, da die Impfungen weiter voranschreiten und die Regierungen und Zentralbanken stark investiert haben, um die wirtschaftlichen Folgen der Pandemie aufzufangen. Doch steht dies im Verhältnis zu den Preissteigerungen am Aktienmarkt? Der amerikanische Leitindex S&P 500 befindet sich inzwischen 20 Prozent über dem Vorkrisenniveau und das obwohl sich die reale Wirtschaftsleistung immer noch nicht vollständig erholen konnte (Vgl. Abbildung 1).

Abbildung 1: Wertentwicklung S&P 500 (100=31.12.2019)

Quelle: Fed of St. Louis

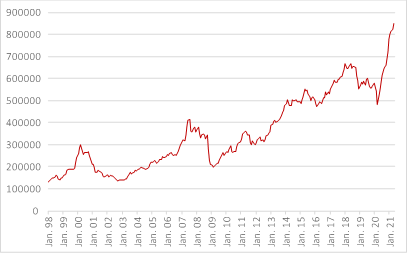

Ein wichtiger Faktor in der Wachstumsrallye am Aktienmarkt spielen die Zentralbanken, die trotz steigender Preise signalisiert haben, die Zinsen nicht anheben zu wollen, da die wirtschaftliche Erholung nicht gefährdet werden soll. Dies verstärkt die Entwicklung hin zu einem Crack-up-Boom, da Investoren wenig Alternativen bleiben, um eine Rendite zu erzielen oder das eigene Vermögen zu schützen. Ein weiterer Faktor sind die stark anziehenden Wertpapierkredite (zu Engl. margin debts). Diese sind seit der Krise um mehr als 350 Mrd. US-Dollar auf fast 850 Milliarden US-Dollar angestiegen (Vgl. Abbildung 2). Wertpapierkredite sind vorfinanzierte Aktienkäufe, die durch den Marktwert des Depots abgesichert werden. Vor den letzten beiden Krisen (2000 und 2008) befanden sich die Wertpapierkredite auch jeweils auf Rekordniveau.

Abbildung 2: Wertpapierkredite in den USA (in Millionen US-Dollar)

Quelle: Finra

Solange die Europäische Zentralbank (EZB) und die amerikanische Notenbank (Fed) die Zinsen nicht anheben, wird sich der Crack-up-Boom weiter fortsetzen und Verzerrungen werden gegebenenfalls verstärkt. Eine Zinsanpassung könnte zudem länger dauern, als manchen lieb ist, da zunächst die Anleihelaufprogramme ausgesetzt werden, bevor die Zinsen angehoben werden. Die derzeitige Entwicklung zeigt auf wie wichtig eine stabile und vertrauenswürdige Währung ist, um ein Umfeld zu schaffen, in dem Marktteilnehmer sich auf fundamentale Faktoren wie Bilanzqualität, Profitabilität oder Gewinnwachstum konzentrieren können. Somit bleibt nur noch die Frage: Weiter Crack-up-Boom oder Börsen-Crash?