- Unabhängig vom Wahlausgang: Für den Präsidenten ist die Mehrheit in beiden Kongress-Kammern zur Gestaltung der Wirtschaftspolitik entscheidend

- Gemeinsamkeit von Trump und Biden: Wirtschaftsförderung durch Verschuldung

- Anleger sollten investiert bleiben und langfristig weiterhin auf Aktien setzen

Frankfurt, 30. Oktober 2020 – „Politische Börsen haben kurze Beine“ heißt es gemeinhin – die Einflüsse von politischen Ereignissen auf die Aktienmärkte sind demnach meist nur von kurzer Dauer. Die US-Wahl am 3. November hat nach Ansicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management in Frankfurt, aus wirtschaftlicher Sicht jedoch durchaus den Charakter einer Richtungswahl. Denn schließlich gilt es für den nächsten US-Präsidenten nicht nur, die Folgen der Pandemie zu bewältigen und die sozialen Konflikte aufzuarbeiten. Auch die Beziehung zu China wird weiterhin im Fokus stehen. Doch weniger entscheidend ist nach Beobachtung von Tilmann Galler, welcher Partei der US-Präsident angehört, sondern vielmehr, wer die Mehrheit in den beiden Kammern hat. Für Anleger gibt Galler einen denkbar einfachen Ratschlag: investiert sein.

Wer die Macht über beide Kammern hat, kann seine Wirtschaftspolitik gestalten

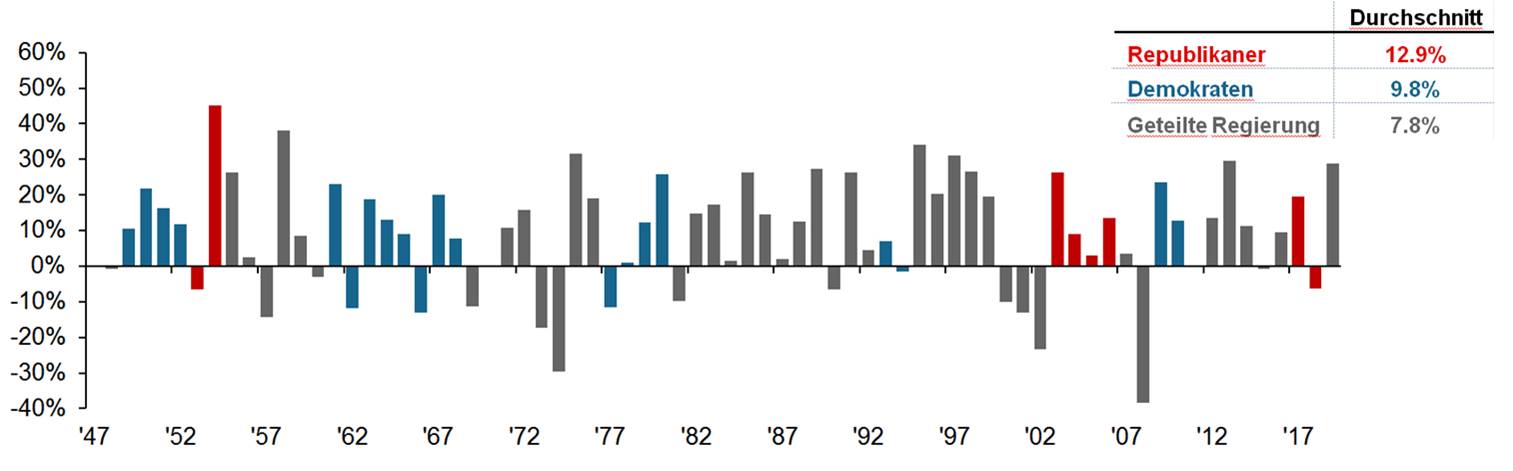

Im Hinblick darauf, wer in den USA an der Macht ist und welche Auswirkungen dies auf die Kapitalmärkte haben kann, gibt es eine bemerkenswerte Beobachtung: „Wenn wir die Historie seit 1948 bemühen, zeigt sich, dass die Wertentwicklung des S&P 500 im Durchschnitt mindestens zwei Prozent pro Jahr höher war, wenn eine Partei sowohl das Weiße Haus als auch beide Kammern des Kongresses gewonnen hat“, stellt Tilmann Galler fest. Und genau dort werde auch mit Blick auf die Kapitalmärkte die entscheidende Schlacht am 3. November geschlagen. „Nur, wenn der zukünftige Präsident die Unterstützung des Senats und des Repräsentantenhauses hat, kann er seine wirtschaftspolitischen Vorstellungen umsetzen. Gelingt dies nicht, steigt das Risiko für die US-Wirtschaft durch eine politisch motivierte Blockadepolitik“, ergänzt der Kapitalmarktexperte.

Grafik: Der US-Aktienmarkt entwickelt sich besser, wenn nur eine Partei an der Macht ist

S&P 500 Kursindex – Wertentwicklung pro Kalenderjahr

Quelle: FactSet, Office of the President, J.P. Morgan Asset Management, Standard & Poor’s; S&P 500 Kursindex. Guide to the Markets – U.S. Stand der Daten: 30. September 2020.

Gemeinsamkeit von Trump und Biden: Wirtschaftsförderung durch Verschuldung

Interessanterweise haben beide Kandidaten trotz erheblicher Unterschiede, was die zukünftige soziale und wirtschaftliche Ausrichtung der USA betrifft, eine große Gemeinsamkeit: „Sowohl Donald Trump als auch Joe Biden sind bereit, ihre ambitionierte Wirtschaftsförderung durch noch mehr Verschuldung zu finanzieren“, sagt Tilmann Galler. Beide Konjunkturprogramme haben schätzungsweise eine Größenordnung von netto 5 Billionen US-Dollar für die nächsten 10 Jahre. „Das ist in beiden Fällen zwar eine gute Nachricht für das Wirtschaftswachstum, aber eine schlechte Nachricht für die Staatsanleihenmärkte, denn der Finanzierungsbedarf wird zukünftig erheblich ansteigen. Trump will die Wirtschaft durch Steuersenkungen und Investitionen in Infrastruktur stärken, während der Fokus von Biden auf Mehrausgaben in Bildung, Gesundheit, soziale Absicherung und Infrastruktur liegt, die teilweise durch Steuererhöhungen gegenfinanziert werden“, analysiert Galler.

Für die einzelnen Industriebranchen könne das Ergebnis der Präsidentschaftswahl durchaus Veränderungen bewirken, insbesondere was das Thema Regulierung betrifft. Während Joe Biden eine stärkere Regulierung der Energiewirtschaft und der Finanzunternehmen befürwortet, setzt der Amtsinhaber auf weitere Deregulierung in beiden Branchen. Der Konsum- und Gesundheitssektor, die Baubranche oder erneuerbare Energien dürften hingegen vom Ausgabenprogramm Bidens am meisten profitieren.

Anleger sollten investiert sein und auf langfristige Perspektiven von Aktien setzen

Anleger sollten nach Ansicht von Tilmann Galler beherzigen, dass auch, wenn sich einige politische und wirtschaftliche Parameter ab November ändern werden, der Einfluss auf die Aktienmärkte meistens moderat und nur von kurzer Dauer ist: „Mittel- bis langfristig setzen sich fundamentale Trends in den Branchen und Unternehmen durch und dominieren in der Regel politische Maßnahmen.“ Bestes Beispiel dafür sei die letzte Präsidentschaftswahl 2016. Die offensichtlichen Profiteure des überraschenden Siegs von Trump waren damals die Energiewirtschaft und die Finanzbranche, die sich im ersten Monat nach der Wahl auch besser als der breite Markt entwickelten. „Doch das Glück währte nur kurz. Heute, fast vier Jahre später, haben Energieaktien 50 Prozent des Wertes verloren, während Finanzwerte noch ein Plus von knapp 18 Prozent erzielen konnten. Beide Sektoren liegen hinter dem S&P 500 mit 66 Prozent und noch deutlicher hinter Technologieaktien mit einer Wertentwicklung von über 170 Prozent zurück. Der strukturelle Trend der digitalen Revolution und Industrie 4.0 hat jeglichen politischen Rückenwind in anderen Sektoren dominiert“, erklärt Galler.

Mit Blick auf den November sieht der Experte als die richtige Wahl für das Portfolio an, überhaupt in US-Aktien investiert zu sein, und trotz hitziger Schlagzeilen und kurzfristiger Risiken die positiven langfristigen Perspektiven von Aktien nicht aus den Augen zu verlieren.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über 19 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights