In dieser Woche beleuchten wir in unserer Beitragsserie zum „Brit-in“ oder „Brexit“ die möglichen Auswirkungen eines „Brexit“. In der vergangenen Woche hatten wir das „Brit-in“-Szenario als „Vertrauensschub für europäische Risikoanlagen“ eingeschätzt. Lesen Sie auch die drei ersten Teile.

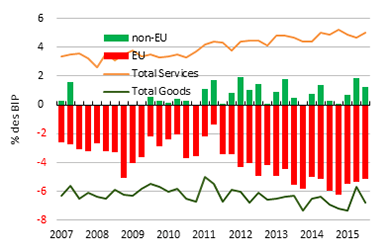

Ein „Brexit“ würde Handels- und Investitionsentscheidungen möglicherweise die Grundlage entziehen und die Aussichten für den britischen Staatshaushalt eintrüben. Für die Märkte sind diese Überlegungen zweifellos von großer Bedeutung. Dies gilt nicht zuletzt wegen Großbritanniens erheblichen Handelsdefizits mit der EU von 3,7 %. Dieses Defizit führt zu einem Ungleichgewicht in der britischen Zahlungsbilanz. Will Großbritannien dieses Ungleichgewicht beheben, drohen negative Auswirkungen auf das britische Pfund. 50 % des gesamten britischen Warenhandels entfällt auf die EU. Gleichzeitig macht der Anteil Großbritanniens am EU-Warenhandel nur 5 % aus (siehe Grafik 2). Folglich ist Großbritannien in wesentlich stärkerem Maße von der EU abhängig als die EU von Großbritannien. Großbritannien ist zwar Nettoexporteur von (Finanz-)Dienstleistungen in die EU. Die von der EU angestrebte Stärkung des Fiskalpakts – unter anderem durch einheitliche Rahmenbedingungen für die Bankenregulierung und Bankenaufsicht – würde längerfristig wohl auf Kosten der britischen Institute zu einer Stärkung von französischen, deutschen und italienischen Banken führen.

Das wachsende Handelsdefizit wird zunehmend von ausländischen Investoren aufgefangen. Bei fehlender Stützung durch entsprechendes ausländisches Kapital würde sich der Abwertungsdruck auf das Pfund Sterling jedoch verstärken. Zudem würden die Renditen britischer Staatsanleihen steigen. So lagen die ausländischen Direktinvestitionen in Großbritannien im Jahr 2014 laut OECD-Zahlen bei 52 Mrd. GBP. Rund die Hälfte dieses Volumens dürfte auf EU-Länder entfallen. Angesichts der Unsicherheiten, die ein „Brexit“ mit sich brächte, erscheint es als unrealistisch, dass Großbritannien bei einem Votum für den Ausstieg nach wie vor aus der EU Kapital in dieser Größenordnung anziehen könnte.

Grafik 1:

Leistungsbilanz UK: Gesamt EU und nach Sektoren

Quellen: WisdomTree Europe, Bloomberg

Grafik 2:

Warenhandel per 30. September 2015

Quellen: WisdomTree Europe, Bloomberg

Zudem wird das Risiko einer Schwächung von Anlagen in britischen Pfund auch dadurch verstärkt, dass es in den vergangenen Jahren zu relativ hohen Zuflüssen in britische Wertpapiere gekommen ist. Der Zeitpunkt des „Brexit“ käme angesichts einer möglichen weltweiten Abschwächung der Konjuntur höchst ungelegen. Gefallene Rohstoffpreise, der hohe Verschuldungsgrad des Privatsektors, Überkapazitäten in der Industrie sowie steigende Haushaltsdefizite ausländischer Handelspartner dürften zu einer Reduzierung der Ungleichgewichte bei Handel und Kapitalflüssen zwischen den Handelspartnern und Großbritannien sowie Kontinentaleuropa führen. Da der Euro-Raum, die Schweiz, Schweden und Dänemark jedoch Nettoexporteure von Waren und Dienstleistungen – und damit implizit von Kapital – sind, sollte die Anpassung der Finanzmärkte relativ gedämpft ausfallen. Andererseits bestehen für Großbritannien als Nettoimporteur von Waren, Dienstleistungen und Kapital offenkundige Risiken. Der Abwertungsdruck auf das britische Pfund zur Wiederherstellung dieses Ungleichgewichts würde sich verstärken – es sei denn, die sinkende Nachfrage ausländischer Investoren für Sterling-Anlagen würde durch Portfoliozuflüsse inländischer Anleger ausgeglichen.

Grafik 3:

UK: Leistungsbilanz und Kapitalflüsse

Für eine solche Entwicklung bestehen bereits erste Anhaltspunkte: So kam es bei den Anlagen ausländischer Investoren in britische Staatsanleihen, deren Wert im 3. Quartal 2015 bei 427 Mrd. GBP gelegen hatte, in den letzten zwölf Monaten kaum zu einer Steigerung. Ihr Anteil von 26 % an den Gesamtanlagen in britische Staatsanleihen ging im selben Zeitraum um 5 % zurück. Darüber hinaus ist aus Grafik 3 ablesbar, dass sich die Investitionen in britische Wertpapiere – vorwiegend Schuldtitel – im Vergleich zum BIP in jüngster Zeit von den früheren Höchstständen nach unten bewegt haben.

Diese Entwicklung deutet darauf hin, dass die durch einen „Brexit“ entstehende Unsicherheit – unter anderem im Hinblick auf eine mögliche Herabstufung des langfristigen Ausblicks für britische Staatspapiere durch die Rating-Agenturen – den Zufluss in Sterling-Anlagen weiter verlangsamen und ausländische Anleger sogar dazu veranlassen könnte, ihre Engagements zurückzufahren.

Bisherige Beiträge der Serie „Brit-in“ oder „Brexit“?

“Brit-in“ oder “Brexit“? Risikoanlagen absichern – Fokus auf Qualität bei Aktien (Teil 1)

„Brit-in“ oder „Brexit“? „Britin“ als Vertrauensschub für europäische Risikoanlagen (Teil 3)