Verdienst und besitzt Du ‚Geld‘..?

Soll das so bleiben..? Und wenn ja warum..??

Welchen ‚Wert‘ hat es – und wer GIBT ihm diesen ‚Wert’…???

Wenn Du bereit bist etwas über Geld zu lernen, damit Du Dich künftig nicht als ‚Opfer‘ betrachten musst, findest du hier Teil 1 unserer 3-teiligen Serie zum Thema:

Geldschöpfung und die Frage: Stehen wir unmittelbar vor einer (Hyper-)Inflation?

Europas Währungshüter legten im Kampf gegen die beispiellosen wirtschaftlichen Folgen der Corona-Pandemie kürzlich noch einmal kräftig nach. Die Europäische Zentralbank (EZB) stockte ihr Corona-Notkaufprogramm für Anleihen um 600 Milliarden auf unglaubliche 1,35 Billionen Euro auf.

Die naheliegende Frage ist also: Führt das nicht zwangsläufig zu einer Inflation oder sogar einer Hyperinflation? Und wenn ja, woran erkennen wir denn eigentlich wenn es soweit ist..?

Die wesentliche Finanztheorie, der wir auch heute noch größtenteils anhängen, ist die „Quantitätstheorie des Geldes“.

Was besagt diese Theorie?

Wenn wir ein konstantes Güterangebot haben – und die Geldmenge gleichzeitig nach oben geht – dann muss sich zwangsläufig das Austauschverhältnis ebenfalls ändern.

Es muss dann also der Preis – das Geld, welches wir für eine Dienstleistungt/eine Ware bezahlen – ebenfalls hochgehen … und genau das ist Inflation.

Soweit so simpel erstmal der Zusammenhang.

Klingt ja auch logisch und plausibel. Stimmt so aber trotzdem nicht…

Warum das so nicht sein kann, lässt sich an zwei einfachen Beispielen zeigen:

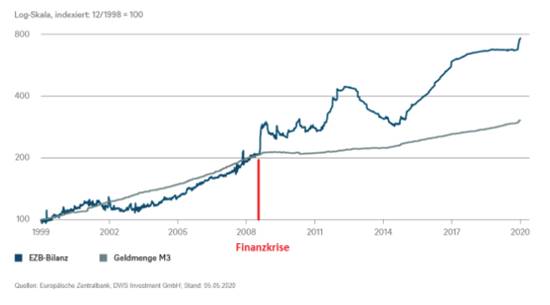

1. Wenn man sich einmal ansieht wie groß die Geldmenge seitens der Zentralbank vor der Finanzkrise war und diese mit der heutigen Bilanz vergleicht, dann wird man feststellen, dass die Geldmenge die von der Zentralbank herausgegeben wurde, jetzt mehr als dreimal so groß ist.

Haben sich jedoch auch die Preise verdreifacht? Nein, haben sie nicht!

Das heißt also, dass diese einfache Theorie – lineare Erhöhung der Geldmenge führt zu linearer Erhöhung der Preise – so nicht stimmt. Da muss es also noch mehr Faktoren geben, die eine Rolle spielen…

Sicher mag die Inflation höher ausgefallen sein, als sie offiziell ausgewiesen wird. Und in einigen Asset-Klassen wie z.B. bei Unternehmensbeteiligungen (Aktien) ist die Inflation deutlicher zu sehen, als in anderen. Aber es gab und gibt aktuell noch keine Inflation um den Faktor 3! Willst Du Dir vielleicht aber schon jetzt – statt der bereits stattfindenden Geld-Entwertung, die Inflation zukünftig lieber zum Freund machen und für den Vermögensaufbau nutzen..?

Aber kommen wir zum zweiten Beispiel:

2 . Die Stabilisierung der Papiermark, also der Währung in der Weimarer Republik, Vorgänger der Reichsmark und der D-Mark. Die Situation war damals folgende: Es gab eine enorme Inflation (etwa 10 hoch 12) – und dann ist es plötzlich gelungen durch bestimmte Maßnahmen diese Papiermark in ihrer Kaufkraft zu stabilisieren. Die Inflation ist stehengeblieben doch direkt danach ist die Geldmenge noch weiter um den Faktor 15 gestiegen.

Also die Geldmenge erklärt ganz offenbar nicht, was am Ende tatsächlich mit den Preisen bzw. der Kaufkraft des Geldes passiert.

Heute gibt es als „Gegengewicht“ viele Verfechter der „MMT“ – der Modern Monetary Theory – und diese besagt – ganz extrem verkürzt gesagt – die Zentralbanken können Geld in beliebiger Menge an den Staat geben und dieser kann damit im Grunde machen, was er will, ohne dass es besondere Auswirkungen hat. Die These stützt sich darauf, dass die Vertreter einfach sagen: ‘Ihr mit eurer Quantitätstheorie habt sowieso nie recht, das kann also überhaupt nicht der Mechanismus sein der dahintersteckt…‘

Man muss sich klarmachen: WENN man hier ein falsches Erklärungsmuster hat, dann lockt man natürlich auch völlig falsche Verhaltensweisen an.

Um zu verstehen wie es wirklich ist, müssen wir verstehen WIE Zentralbanken Geld in Umlauf bringen.

Es ist so, dass die Zentralbank einen Schuldtitel in Empfang nimmt – und dafür im Gegenzug Geld herausgibt.

Diese Schuldtitel müssen zwei wesentliche Kriterien erfüllen:

1. Sie müssen von extrem hoher Bonität sein

2. Sie müssen eine kurze Laufzeit haben

Und nur auf diese Art und Weise gibt die Zentralbank Geld heraus.

Für den Empfänger dieses Zentralbankgeldes – das sind ja in der Regel Banken, gibt man also einen illiquiden Vermögenswert ab – und erhält dafür ein anderen, liquiden Vermögenswert, das Zentralbankgeld.

Dem Güter-Angebot steht jetzt also gar nicht mehr Geld gegenüber. Im Gegenteil ist es so, dass immer ein Güter Angebot bzw. eine richtige wirtschaftliche Aktivität da gewesen sein muss, die zu diesem Schuldtitel geführt hat, den wir anschließend der Zentralbank geben können.

All das heißt aber, dass Zentralbanken durch diesen Mechanismus an die echte wirtschaftliche Leistung eines Landes gekoppelt sind und eben nicht einfach willkürlich in beliebiger Menge Geld erzeugbar ist. Dieses Geld wird durch den – an hohe Anforderungen gekoppelten, Schuldtitel werthaltig… solange sich die Zentralbank an diese Regeln hält!

Die Inflation taucht dann auf, wenn eben KEINE hochwertigen Schuldtitel mehr an die Zentralbank gehen, sondern das Zentralbankgeld für sehr minderwertige Schuldtitel herausgegeben wird.

Diese Schuldtitel sind also nicht gleich sicher wie das Geld was man bekommt … oder anders ausgedrückt: Das Geld was man dafür bekommt ist eben nur noch gleich sicher wie die Qualität der Schuldtitel die man gegeben hat.

Wenn man also sozusagen „Müll“ reinsteckt, dann kommt eben auch nur Geld im Wert von „Müll“ wieder heraus.

In diesem Augenblick wird die Geldbasis also ausgehöhlt. Denn jetzt steht dem Geld was heraus gegeben wird keine echte wirtschaftliche Aktivität mehr gegenüber und das ist genau die Situation in der das Geld beginnt an Wert zu verlieren…

(Teil 2 dieser 3-teiligen Serie folgen in Kürze…)

—

Wissen ist Macht – und macht Dich mächtig genug, eigene Entscheidungen treffen zu können!

Wer bereit ist zu lernen und nicht unvorbereitet sein möchte, kann an meiner in Kürze startenden Online-Masterclass ‘Corona-Investment Webinar – Deine Chance zu mehr Wohlstand’ teilnehmen.

Es ist ein Webinar für Anfänger oder erfahrene Anleger, in dem Du Investmentkonzepte zur Erzielung täglicher Renditen kennenlernen wirst, wovon manche nur 10-20 Minuten pro Tag dauern.

Du wirst Einsichten in vollständige Strategien erhalten, Dinge, mit denen Du sofort beginnen kannst.

In der aktuellen Situation ist dies der perfekte Zeitpunkt, um neue Fähigkeiten zu erlernen, da Du von zu Hause aus handeln und die volle Kontrolle über Dein Verdienstpotential haben kannst.

Auch mit Hinblick darauf, was in letzter Zeit weltweit auf den Aktienmärkten passiert ist, ist dies der beste Zeitpunkt jemals um aktiv zu werden – jedoch NICHT so wie es aktuell 99% der Menschen tun, sondern nur wenn Du die richtigen Strategien kennst (und diese genauen Strategien im Webinar kennenlernst.)

Um Dein kostenloses Ebook und Deinen Platz für das Online-Training zu beanspruchen, gehe zu:

>>> https://event.webinarjam.com/register/72/lxvm5t6w