Der aktuelle Neuwirth Finance Zins-Kommentar

die letzten zwölf Monate war in Euroland (EU19) aus Sicht der Zinsen ein eher ruhiges Jahr. Insbesondere die äußerst bedachte Geldpolitik der Europäischen Zentralbank (EZB) trug zu dieser Entwicklung bei. Die Aktienmärkte profitieren hingehen weiter von den geringen Ertragsmargen auf Anleihegeschäfte. Die amerikanische Notenbank (Fed) ergriff noch mal die letzte Chance und erhöhte ihren Zinskorridor auf inzwischen 1,25 bis 1,5 Prozent. Letzte Woche beließ die EZB alles beim Alten. Wagen Sie mit uns in der heutigen Ausgabe des Zinskommentars einen kleinen Jahresrückblick und einen Ausblick in das nächste Jahr 2018.

Markt-Monitoring und Ausblick

Kurzfristiger Zins: Der 3-Monats-Euribor steht nahezu unverändert bei – 0,329%. Ein leichtes Abfallen in Richtung -0,4 % halten wir nach wie vor für sehr wahrscheinlich. Dies ist der aktuelle Stand der Einlagenfazilität der EZB.

Langfristiger Zins: Der 10jährige SWAP-Satz verändert sich auch nur marginal und liegt nun bei 0,70 %. Wir erwarten weiterhin niedrige SWAP-Sätze zwischen 0,20% – 1,00%.

Das war 2017

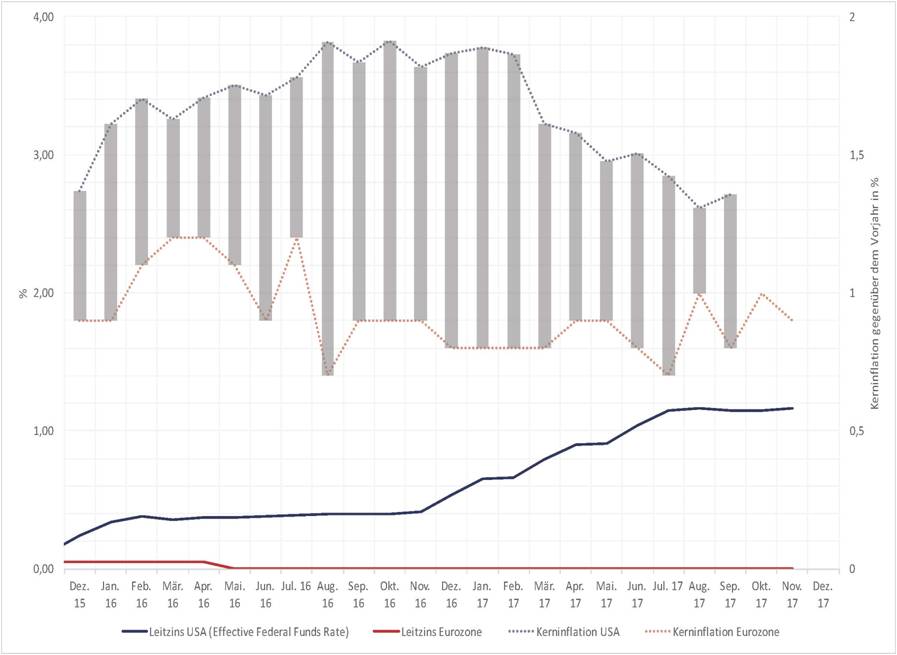

Durch drei Zinsanhebungen der Fed in diesem Jahr beträgt die Zinsdifferenz zwischen den beiden wichtigsten Notenbanken inzwischen 1,25 bis 1,5 Prozent (Vgl. Abbildung 1). Das bedeutet vor allem in Europa weiter außergewöhnlich gute Refinanzierungsmöglichkeiten für Unternehmen und Haushalte. Ebenso erleichtert das Anleihekaufprogramm der EZB (QE) vielen Staaten die Kapitalaufnahme. Doch all das könnte die Ausnahme zur Regel werden lassen und eine Abhängigkeit von Niedrigzinsen entstehen lassen. Wohingegen sich die amerikanische Wirtschaft seit Ende 2016 auf dem Weg der Normalisierung befindet, steigt das Risiko einer Blasenbildung auf Immobilien- und Aktienmärkten in Europa weiter. Doch solange das Niedrigzinsumfeld anhält, wird die hypothetische Blase sehr wahrscheinlich auch nicht platzen. Zumal beide Notenbanken äußerst bedacht vorgehen, um genau solche Verwerfungen zu verhindern. Das Dilemma der EZB lag im Jahr 2017 vor allem in der kaum anziehenden Kerninflationsrate, trotz gut laufender Konjunktur in Europa. Die amerikanische Referenzgröße hingegen liegt über der Teuerung in Europa (Vgl. Abbildung 1). Die grauen Balken repräsentieren hierbei die Kerninflationsdifferenzen zwischen der Eurozone und den USA. Diese erklären zum großen Teil die zu beobachtende Zinsdifferenz.

Abbildung 1: Inflationsraten und Leitzinsen (Eurozone und Vereinigten Staaten) Dez. 2015- Nov. 2017

Quelle: Eigene Darstellung; ECB Statistical Data Warehouse, Federal Reserve

hier klicken um Graphik zu vergrößern

Für nächstes Jahr stehen bereits acht Termine fest, in denen die EZB über ihre zukünftige Geldpolitik entscheiden wird (Vgl. Abbildung 2). Mit einer Erhöhung des Leitzinssatzes ist in 2018 definitiv nicht zu rechnen. Dennoch ist ein Ende des QE-Programmes realistisch, nach dem die EZB bereits Ende Oktober beschloss dieses von 60 Mrd. auf 30 Mrd. pro Monat zu reduzieren.

| Abbildung 2: Zukünftige Zinsentscheidungen der EZB für das Jahr 2018 |

| 25. Januar 2018 |

| 8. März 2018 |

| 26. April 2018 |

| 14. Juni 2018 |

| 26. Juli 2018 |

| 13. September 2018 |

| 25. Oktober 2018 |

| 13. Dezember 2018

Quelle: EZB |

Vermutlich werden die Aktienmärkte auch im nächsten Jahr weiter von der derzeitigen Zinslage profitieren. Die EZB erwartet zudem eine Abschwächung des Wirtschaftswachstums von 2,2 Prozent in diesem Jahr auf 1,8 Prozent in 2018. Eine dynamische Entwicklung der Inflation in Richtung zwei Prozent stellt die EZB auch nicht in Aussicht und erwartet lediglich eine Teuerungsrate von 1,3 Prozent für das nächste Jahr. Letztendlich bleiben die kommenden Monate in der Eurozone weiterhin ein Geduldsspiel, wohingegen die Fed bereits drei weitere Zinsanhebungen für das nächste Jahr ankündigte.

Gefällt Ihnen unser Zins-Kommentar und haben Sie Wünsche und Anregungen? Dann schreiben Sie uns gerne direkt an neuwirth@neuwirth.de. Selbstverständlich freuen wir uns auch über Lob und eine gute Referenz auf facebook.

Der Zins-Kommentar geht in die Weihnachtsferien.

Unseren nächsten Zins-Newsletter erhalten Sie am 16. Januar 2018.

Bis dahin wünschen wir Ihnen erholsame Feiertage und einen gesunden Rutsch in ein erfolgreiches neues Jahr.

Vielen Dank für Ihre Treue und das stets positive Feedback!