Der aktuelle Neuwirth Finance Zins-Kommentar

Schon öfter berichteten wir über Divergenzen innerhalb der Eurozone, welche die Europäische Zentralbank (EZB) einschränken könnten eine effektive Geldpolitik zu betreiben. Besonders Deutschland hält das derzeitige Zinsniveau für zu niedrig. Zwar spielen ökonomische Größen wie Arbeitslosenquote, Wirtschaftswachstum, Vermögensposition oder Verschuldung eine Rolle, doch das Hauptaugenmerk der EZB liegt auf der durchschnittlichen Inflationsrate (HVPI oder zu engl. HICP) in der Währungsunion. Dadurch kann für manche Ausreißer-Staaten keine adäquate Zinssteuerung betrieben werden und die Realverzinsung stark voneinander abweichen. In einer eigenen Analyse versucht Neuwirth Finance im Rahmen des Zinskommentars einen vertieften Einblick zu gewähren.

Markt-Monitoring und Ausblick

Kurzfristiger Zins: Der 3-Monats-Euribor steht nahezu unverändert bei – 0,326%. Ein leichtes Abfallen in Richtung -0,4 % halten wir nach wie vor für sehr wahrscheinlich. Dies ist der aktuelle Stand der Einlagenfazilität der EZB.

Langfristiger Zins: Der 10jährige SWAP-Satz verändert sich auch nur marginal und liegt nun bei 0,71 %. Wir erwarten weiterhin niedrige SWAP-Sätze zwischen 0,20% – 1,00%.

Divergenzen machen es der EZB nicht leicht

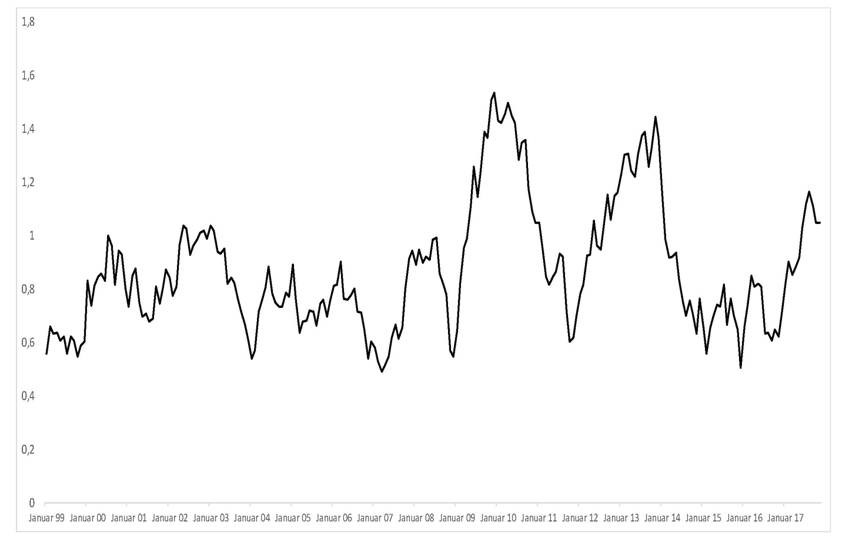

In Abbildung 1 sind alle Inflationsraten der Mitgliedsländer aufgeführt. Besonders integrative Strategien wie die EU-Konvergenzkriterien (Maastricht-Kriterien) und die Einführung des Euros sollten die wirtschaftliche Stabilität durch Harmonisierung in der EU gewährleisten. Nun orientiert sich die EZB an der durchschnittlichen Inflationsrate, womit alle Länder die darunter liegen in der Regel eine eher höhere Realverzinsung aufweisen, als diejenigen die darüber liegen. So sind vor allem die eigentlichen Leittragenden der derzeitigen Geldpolitik Estland, Litauen, Österreich und die Slowakei. Sie liegen alle liegen über dem Inflationsziel von 2 Prozent und könnten durchaus einen höheren Leitzins verkraften. Worüber sich alle Mitgliedsstaaten beschweren könnten, ist die negative Realverzinsung, denn der Leitzins liegt bei 0 Prozent und alle Inflationsraten der Mitgliedsländer verweilen mind. über 0,2 Prozent, wobei eine niedrige Realverzinsung historisch gesehen eher die Regel als die Ausnahme darstellt.

Abbildung 1: Monatliche Inflationsraten der Mitglieder1 der Eurozone (1999-2017)

1Ausgenommen Luxemburg

hier klicken um Graphik zu vergrößern

Die Standardabweichung gibt uns Aufschluss darüber, wie weit die Inflationsraten durchschnittlich vom Mittelwert abweichen (Vgl. Abbildung 2). Sie deutet zudem an, inwiefern sich die Inflationsraten in den letzten Jahren angenähert haben. Die Standardabweichung hat sich seit der Einführung des Euros im Januar 1999 weitestgehend stabil gehalten, jedoch hat die Währungsunion nicht wirklich dazu beitragen können, dass die Inflationsraten zueinander konvergieren. Im Gegenteil, gerade kurz nach der Finanzkrise streuten die Inflationsrate innerhalb der Mitgliedsstaaten wesentlich stärker als die Jahre zuvor. Die Gründe dafür sind vielfältig, aber nicht Thema dieses Zinskommentars. Die Standardabweichung kann auch als die durchschnittliche Abweichung der Realverzinsung gesehen werden, da der Leitzins für alle Eurozonen-Länder gleich ist.

Abbildung 2: Standardabweichung der Inflationsraten (1999-2017)

hier klicken um Graphik zu vergrößern

Die deutsche Preisentwicklung liegt tatsächlich sehr nah am Durchschnitt. Genau an dem orientiert sich die EZB, womit sich die Deutschen eigentlich am wenigsten benachteiligt fühlen sollten. Sicherlich bedarf es einiger statistischer Test, um absolute und relative Konvergenzen und Divergenzen empirisch belegen zu können, doch die Intuition dahinter bleibt dieselbe: Divergenzen machen es der EZB nicht leicht eine effektive Geldpolitik zu betreiben, die allen Bedürfnissen der Mitgliedsstaaten entspricht. Eine kürzlich veröffentlichte Studie der EZB konnte ein starkes Nord-Süd-Gefälle feststellen, wohingegen die baltischen Staaten und die Slowakei stark aufholen konnten. Ebenso konnten sich die 12 frühen Euro-Mitglieder seit 1999 nicht wirklich wirtschaftlich annähern. Die Finanzkrise offenbarte strukturelle Schwächen einiger südeuropäischer Staaten, die immer noch nicht überwunden werden konnten. An ihnen liegt es letztendlich, ob die EZB in der Lage ist die Zinsen wieder anzuheben.

Gefällt Ihnen unser Zins-Kommentar und haben Sie Wünsche und Anregungen? Dann schreiben Sie uns gerne direkt an neuwirth@neuwirth.de. Selbstverständlich freuen wir uns auch über Lob und eine gute Referenz auf facebook.